Startseite / Fachthemen / Fördermittel & Fördermittelberatung / Forschungszulage bietet viele Vorteile

Forschungszulage bietet viele Vorteile

Inhaltsverzeichnis

ToggleForschungszulage bietet viele Vorteile

Seit 2020 ermöglicht die steuerliche Forschungsförderung den Unternehmen, Ausgaben für Forschung und Entwicklung (FuE) rückwirkend mit der Steuerlast verrechnen zu lassen. Die Forschungszulage hat gegenüber der klassischen Projektförderung den großen Vorteil, dass innovative Projekte sofort begonnen und sogar nachträglich gefördert werden können.

Bei der zuvor üblichen Förderung durch Bund, Länder oder die Europäische Union mussten Betriebe mit dem Projektstart bis zur Bewilligung der Gelder warten. Die Ausarbeitung des oft sehr umfangreichen Antrags sowie die sich anschließende Begutachtungsphase führten in vielen Fällen zu Verzögerungen.

Dies steht den immer schneller werdenden Entwicklungszyklen in der Wirtschaft entgegen. Das hat auch die Politik erkannt – die Bundesregierung stellt jährlich für die Forschungszulage Fördermittel für Unternehmen bereit. Pro Jahr und Unternehmen liegt der Höchstbetrag bis Mitte 2026 bei 4 Millionen Euro. Ein Antrag auf Forschungszulage kann rückwirkend für vier Jahre gestellt werden. Die KMU-Berater unterstützen Sie gern bei der Beantragung der Forschungszulage.

Die Forschungszulage ergänzt somit die deutsche Fördermittellandschaft, bestehend aus nicht rückzahlbaren Zuschüssen, öffentlichen Darlehen, Beteiligungen und Bürgschaften. Zwar sind konventionelle Fördermittel, wie zum Beispiel nicht rückzahlbare Zuschüsse für Investitions- und FuE-Projekte, in der Regel lukrativer.

Allerdings bietet die Forschungszulage zahlreiche Vorteile: Jeder Steuerpflichtige im Sinne des Einkommensteuer- und Körperschaftsteuergesetzes ist förderfähig, unabhängig von seiner Unternehmensgröße und Branchenzugehörigkeit. Es gibt keine Begrenzungen auf einzelne Themengebiete oder ähnliches. Außerdem können durch die steuerliche Forschungsförderung auch rückwirkend zum 01.01.2020 begonnene Projekte und Auftragsforschungen gefördert werden. Somit flankiert die Forschungszulage die bestehende Fördermittellandschaft optimal und bietet den Unternehmen noch mehr Chancen und Möglichkeiten, ihre FuE-Abteilungen zu stärken.

Steuerliche Forschungsförderung ist ein bereits in vielen Ländern genutztes und bewährtes Instrument, um die Innovationskraft von Unternehmen zu stärken. Mit der im Forschungszulagengesetz verankerten Deckelung des Förderbetrags auf 1 Million Euro pro Jahr erhalten vor allem kleine und mittlere Unternehmen eine höhere Förderung im Vergleich zu ihren gesamten FuE-Personalausgaben als größere Unternehmen, die ohnehin typischerweise über höhere FuE-Budgets verfügen.

*Bundesgesetzblatt (BGBl) I, S. 2763, 14.12.2019

- Alle Arten von Forschungs- und Entwicklungsvorhaben sind grundsätzlich förderfähig.

Ob Grundlagenforschung, industrielle Forschung oder experimentelle Entwicklung – Forschungs- und Entwicklungsvorhaben aus all diesen Kategorien sind grundsätzlich förderfähig. Die Regelung sieht dabei keine Einschränkung auf bestimmte Branchen oder Tätigkeiten vor. - Anspruchsberechtigt sind alle steuerpflichtigen Unternehmen: Kleine und mittlere Unternehmen profitieren allerdings besonders.

Sofern sie in Deutschland steuerpflichtig sind, können alle F&E-betreibenden Unternehmen von der steuerlichen Forschungsförderung profitieren. Eine Förderung ist auch für die Vergabe eines Forschungsauftrages beim Auftraggeber (Auftragsforschung) möglich. Gerade für KMU ist dies von Vorteil, denn sie sind bei der Forschung mangels eigener Forschungskapazitäten oft auf die Auftragsforschung angewiesen. - Auch Unternehmen in der Verlustphase werden gefördert.

Die neue Forschungszulage beträgt 25 % der förderfähigen Aufwendungen. Dies sind insbesondere dem Lohnsteuerabzug unterliegende Löhne und Gehälter (inkl. Sozialversicherungsbeiträge) der Arbeitnehmerinnen und Arbeitnehmer, die in begünstigten Forschungs- und Entwicklungsvorhaben mitwirken.

Bei der Auftragsforschung werden 60 Prozent des Entgeltes, das der Auftraggeber an den Auftragnehmer leistet, als förderfähiger Aufwand angesehen und mit einer Quote von ebenfalls 25% gefördert. Die förderfähige Bemessungsgrundlage wird pro Unternehmen/Konzern auf eine Obergrenze von 4 Mio. Euro pro Wirtschaftsjahr begrenzt. Das führt zu einer höchstmöglichen Forschungszulage pro Wirtschaftsjahr von 1000.000 Euro.

Die Forschungszulage wird auf die Ertragssteuerschuld des Anspruchsberechtigten angerechnet. Ist die Forschungszulage höher als die im Rahmen der nächsten Veranlagung festgesetzte Steuer, wird dieser Betrag als Steuererstattung ausgezahlt. Damit können auch Forschungs- und Entwicklungsaktivitäten von Unternehmen gefördert werden, die sich in einer Verlustphase befinden und deshalb keine oder nur wenig Steuern zahlen. Das ist gerade auch für Unternehmen in der Wachstumsphase (zum Beispiel Start-ups) wichtig.

Beantragungsverfahren für die Forschungszulage

Um in den Genuss der Forschungszulage zu kommen, muss bei einem der zuständigen Projektträger, ein Konsortium aus der VDI Technologiezentrum GmbH, der AIF Projekt GmbH und dem Deutschen Zentrum für Luft- und Raumfahrt e.V. (DLR Projektträger), die an den Standorten Bonn, Berlin, Düsseldorf und Dresden die Aufgaben der Bescheinigungsstelle Forschungszulage (BSFZ) wahrnehmen, zunächst eine Bescheinigung beantragt werden. Hierin wird die Förderwürdigkeit der Projekte bestätigt.

Nach der Bewilligung wird die Bescheinigung anschließend zusammen mit der Steuererklärung beim Finanzamt eingereicht. Die Beantragung der Bescheinigung erfolgt rein digital, ohne dass papiergebundene Unterlagen eingereicht werden müssen. Link zur Registrierung auf dem Portal: https://ptoutline.eu/app/bsfz

Ein Berater kann Sie dabei unterstützen, das Potenzial der Forschungszulage optimal auszuschöpfen. Über die KMU-Beratersuche finden Sie einen kompetenten Partner in Ihrer Nähe.

Für alle Unternehmen, denen es nicht gelungen ist, die Forschungszulage unmittelbar zu beantragen, gibt es eine gute Nachricht: Die steuerliche Forschungszulage kann in einem Zeitfenster von vier Jahren eingereicht und auch rückwirkend für FuE-Vorhaben geltend gemacht werden, mit deren Arbeiten nach dem 1. Januar 2020 begonnen wurde. Damit haben Unternehmen eine sehr große Flexibilität, die sich in dieser Form in keinem anderen Förderprogramm wiederfindet. Charakteristisch ist auch der geringe administrative Aufwand, der mit der Förderung einhergeht. Es lohnt sich also, die Forschungszulage ggf. rückwirkend bezu beantragen. Unternehmen profitierten von mehr (finanziellen) Möglichkeiten.

Voraussetzungen für den Erhalt der Forschungszulage

Eine wichtige Voraussetzung für die steuerliche Forschungsförderung ist, dass das FuE-Vorhaben folgende Kriterien erfüllt:

- Es muss auf die Gewinnung neuer Erkenntnisse abzielen (neuartig),

- es muss originär sein (schöpferisch),

- einem Plan folgen und budgetierbar sein (systematisch),

- es müssen Unsicherheiten in Bezug auf das Endergebnis bestehen (ungewiss) und

- Möglichkeiten der Reproduzierbarkeit vorhanden sein (übertragbar und/oder reproduzierbar).

Als Orientierung kann auch die Definition der förderfähigen FuE-Kriterien entsprechend der Begriffsbestimmung der Verordnung (EU) Nr. 651/2014 (S. 24f.) herangezogen werden. Hiernach handelt es sich bei Forschung und Entwicklung um:

- Grundlagenforschung: experimentelle oder theoretische Arbeiten, die in erster Linie dem Erwerb neuen Grundlagenwissens ohne erkennbare direkte kommerzielle Anwendungsmöglichkeiten dienen

- industrielle Forschung: planmäßiges Forschen oder kritisches Erforschen zur Gewinnung neuer Kenntnisse und Fertigkeiten mit dem Ziel, neue Produkte, Verfahren oder Dienstleistungen zu entwickeln oder wesentliche Verbesserungen bei bestehenden Produkten, Verfahren oder Dienstleistungen herbeizuführen. Hierzu zählen auch die Entwicklung von Teilen komplexer Systeme und unter Umständen auch der Bau von Prototypen in einer Laborumgebung oder in einer Umgebung mit simulierten Schnittstellen zu bestehenden Systemen wie auch von Pilotlinien, wenn dies für die industrielle Forschung und insbesondere die Validierung von technologischen Grundlagen notwendig ist

- experimentelle Entwicklung: Erwerb, Kombination, Gestaltung und Nutzung vorhandener wissenschaftlicher, technischer, wirtschaftlicher und sonstiger einschlägiger Kenntnisse und Fertigkeiten mit dem Ziel, neue oder verbesserte Produkte, Verfahren oder Dienstleistungen zu entwickeln. Dazu zählen zum Beispiel auch Tätigkeiten zur Konzeption, Planung und Dokumentation neuer Produkte, Verfahren und Dienstleistungen.

Der Forschung und Entwicklung (FuE) zuzuordnen sind Vorhaben, die auf Neuentwicklungen oder wesentliche Verbesserungen von Produkten, Verfahren oder Dienstleistungen abzielen, die mit ihren Funktionalitäten, Parametern oder Merkmalen die bisherigen Produkte, Verfahren oder Dienstleistungen deutlich übertreffen. Steuerliche Forschungsförderung unterstützt u. a. Leistungen von der konzeptionellen Phase bis hin zur Prototypenentwicklung, dem Bau und Test eines Prototyps oder einer Pilotlinie.

Die Tätigkeit kann als FuE angesehen werden, wenn mit Abschluss des Vorhabens ein wissenschaftlicher und/oder technischer Fortschritt verbunden ist oder eine wissenschaftliche Unsicherheit beseitigt wird.

Neuentwicklungen oder wesentliche Verbesserungen betreffen u. a. neue Dienstleistungen, die durch Digitalisierung möglich werden, etwa in den Bereichen Produktion, Logistik, Bezahlung oder Maschinensteuerung. Eingeschlossen sind auch Neuentwicklungen im Bereich finanz- oder versicherungsmathematischer Methoden zur Risikoabschätzung oder Forschungen zur Entwicklung neuer Algorithmen, ebenso wie die Entwicklung oder wesentliche Verbesserung von Software-Komponenten, Betriebssystemen oder Programmiersprachen.

Grundsätzlich förderfähig gemäß der steuerlichen Forschungsförderung ist beispielsweise eine intelligente und selbstlernende Gestaltung von Industrie- und Fertigungsprozessen unter Zuhilfenahme von Industrie 4.0-Methoden, die z. B. dazu führt, dass Null-Fehler-Toleranzen besser eingehalten oder die Wirtschaftlichkeit für Kleinserien gesteigert werden können. Um förderfähige FuE-Aktivitäten handelt es sich auch, wenn beispielsweise neue effizientere Algorithmen auf Basis neuer Technologien und wissenschaftlicher Erkenntnisse, wie z. B. im Bereich Künstlicher Intelligenz, entwickelt werden.

Die reine Verwendung bereits bekannter Produkte, Verfahren oder Vorgehensweisen ist dagegen grundsätzlich nicht förderfähig. Wird beispielsweise eine Augmented-Reality-Brille erstmals zur Steuerung einer speziellen Maschine oder eines betrieblichen Prozesses genutzt, stellt dies keine förderfähige FuE-Tätigkeit dar, da die industrielle Anwendung von AR-Brillen grundsätzlich den Stand der Technik darstellt.

Grundsätzlich nicht zugelassen für die steuerliche Forschungsförderung sind wiederkehrende und routinemäßige Änderungen an bestehenden Produkten und Verfahren sowie (Qualitäts-)Kontrollen. Fernerhin nicht förderfähig sind die Entwicklung von Management-Systemen und Entwicklungen, bei welchen den Lösungsansätzen betriebswirtschaftliche (nicht technologische) Konzepte zugrunde liegen, wie:

-

- Marktforschung (Bedarfsanalysen, Analyse der Konkurrenzprodukte), Produktionsanlauf

- Vorhaben mit dem primären Ziel der Marktentwicklung

- Kundenakquisitionen

- Erarbeitung von Produktionshandbüchern und Qualitätssicherungsrichtlinien

- Support, Vertrieb, Kundenschulungen/Testungen

- administrative und juristische Patent- und Lizenzarbeiten, die nicht in direkter Verbindung mit FuE-Projekten stehen

Beispielhafte Gegenüberstellung der Forschungszulage und anderer FuE-Förderprogramme

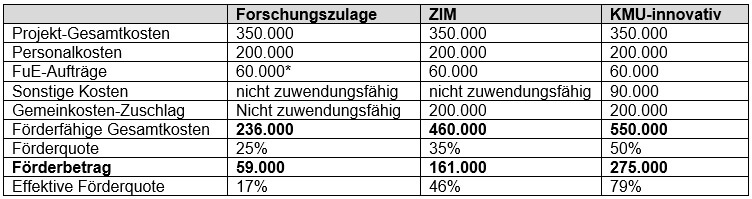

In dem nachfolgenden Beispiel erfolgt ein Vergleich der Förderung durch die Forschungszulage, das Zentrale Innovationsprogramm Mittelstand (ZIM) und das Programm KMU-innovativ. Es ist ein fiktives FuE-Projekt eines mittleren Unternehmens (50-250 Mitarbeiter) mit Gesamtkosten von 350.000 € dargestellt, die sich aus folgenden Kostenarten zusammensetzen.

- Personalkosten: 200.000 €

- FuE-Aufträge an Dritte: 60.000 €

- Sonstige Kosten (Material, Investitionen etc.): 90.000 €

Zwar steigt die effektive Förderquote in dem Beispiel von links nach rechts stark an, gleichzeitig wächst aber auch der Anspruch an den Innovationsgrad des Vorhabens. Da bei der Projektförderung (ZIM, KMU-innovativ) zudem viele Anträge in Konkurrenz zueinander stehen, ist es dementsprechend schwieriger, den Zuschlag zu erhalten.

Das obige Beispiel zeigt, dass eine Bewertung und Abgrenzung der FuE-Vorhaben sowie die Auswahl des jeweils am besten geeigneten Förderprogramms entscheidend sind, um optimal von den Möglichkeiten der steuerlichen Forschungsförderung zu profitieren. Wichtig dabei ist, dass ein und dasselbe Vorhaben nur in einem Programm gefördert werden kann.

Insgesamt dürfte aber auch die erfolgreiche Beantragung der Forschungszulage nicht einfach werden. Die Anforderungen sind, da das Programm relativ neu ist, teilweise auslegungsbedürftig und recht komplex. Unternehmen müssen nicht nur steuerliche Kriterien beachten, sondern auch Vorschriften aus der Wirtschaftsförderung, dem Forschungssektor, d. h. aus mindestens zwei Bundesministerien, und aus dem EU-Recht. So gibt es auch unterschiedliche Fragen und Antworten-Kataloge (FAQs) des BMBF und Finanzministeriums .

Förderberater unterstützen bei Antragstellung der steuerlichen Forschungsförderung

Es ist daher eine ganzheitliche Betrachtung und Unterstützung der Antragstellung durch einen Förderberater zu empfehlen. Dieser kann das Unternehmen beim Beschreiben des FuE-Vorhabens, bei der Abgrenzung der förderfähigen von den nicht-förderfähigen Tätigkeiten (nach §2 FZulG oder auch nach dem Handbuch der OECD ) und beim Controlling unterstützen. Die laufende Kontrolle minimiert das Risiko, dass nach einer Betriebsprüfung die Zulage zurückgefordert werden könnte.

Gegebenenfalls lassen sich auch ältere Projekte noch so gestalten, dass hiervon Teile abgegrenzt werden, die nach Inkrafttreten des FZulG starten und dafür die steuerliche Forschungsförderung erhalten werden kann.

Die Fachgruppe Fördermittelberatung ist Ansprechpartner für alle Bereiche der Unternehmens- und Beratungsförderung und steht auch gerne für Anfragen zur Forschungszulage zur Verfügung.

Beispiel 1: GmbH, eigenbetriebliche FuE

Eine GmbH betreibt eigenbetriebliche FuE. Für das entsprechende FuE-Vorhaben fallen dem Lohnsteuerabzug unterliegende Löhne und Gehälter der Mitarbeiter sowie Ausgaben des Unternehmens für die Zukunftssicherung dieser Mitarbeiter (§ 3 Nr. 62 Einkommensteuergesetz) von 1,5 Mio. Euro p.a. an. Bemessungsgrundlage für die 25%ige Forschungszulage sind somit 1,5 Mio. Euro (maximal 2 Mio. Euro pro Wirtschaftsjahr pro Unternehmen). Es ergibt sich eine mögliche Forschungszulage von 375.000 Euro p.a.

Je nach Einzelfall sind mögliche Restriktionen zu beachten (max. Fördersumme 1.000.000 Euro p.a pro Unternehmen (bzw. 500.000 Euro, wenn vor 1. Juli 2020 bzw. ab 1. Juli 2026), max. 15 Mio. Euro Beihilfe (inkl. Forschungszulage) pro Unternehmen und FuE-Vorhaben).

Beispiel 2: Einzelunternehmer, eigenbetriebliche FuE

Ein Einzelunternehmer betreibt eigenbetriebliche FuE. Er beschäftigt einen Mitarbeiter, der mit dem entsprechenden FuE-Vorhaben betraut ist. Hierfür fallen dem Lohnsteuerabzug unterliegende Löhne und Gehälter des Mitarbeiters sowie Ausgaben des Unternehmens für die Zukunftssicherung dieses Mitarbeiters von 50.000 Euro p.a. an.

Zudem erbringt der Einzelunternehmer auch Eigenleistungen in dem FuE-Vorhaben. Je nachgewiesener Arbeitsstunde, die der Einzelunternehmer mit dem FuE-Vorhaben beschäftigt ist, sind 40 Euro bei insgesamt maximal 40 Arbeitsstunden pro Woche anzusetzen. Der Einzelunternehmer kann Eigenleistungen von 250 Arbeitsstunden in dem betrachteten Jahr nachweisen (bei maximal 40 Arbeitsstunden pro Woche).

Bemessungsgrundlage für die 25%ige Forschungszulage ist somit:

Personalkosten Mitarbeiter: 50.000 Euro

Eigenleistung Einzelunternehmer: 250 Stunden x 40 Euro/Stunde = 10.000 Euro

Bemessungsgrundlage gesamt: 60.000 Euro

Es ergibt sich eine mögliche Forschungszulage von 15.000 Euro (25% von 60.000 Euro) in diesem Jahr.

Hinweis: Zusätzlich zu den im Beispiel 1 genannten Restriktionen ist die de-Minimis-Begrenzung von 200.000 Euro bei Eigenleistungen zu beachten.

Beispiel 3: Auftragsforschung

Eine inländische GmbH vergibt einen Forschungsauftrag an ein in der EU oder dem EWR ansässiges Unternehmen. Hierfür fällt ein Entgelt in Höhe von 2 Mio. Euro p.a. an. Der förderfähige Aufwand beträgt 1,2 Mio. Euro (60% von 2 Mio. Euro), die Forschungszulage 360.000 Euro (25% von 1,2 Mio. Euro).

Hinweis: Die in Beispiel 1 genannten Restriktionen gelten hier ebenfalls.

KMU-Berater Dr. Michael Hohmann ist Mitglied der Fachgruppe Fördermittelberatung. Er ist Inhaber der Technischen Unternehmensberatung Dr. Hohmann, Faust & Partner mit dem Schwerpunkt Finanzierung von Forschungs- und Entwicklungsprojekten.